一 : 下一波下岗的将是天使投资人

导语:每个项目都很好那他也能投得很快,但如果每个都是挺好又不够好,他就会不知道怎么决定。

F 50 天使创投创始人 David Cao 在中国转了一圈后,我们在硅谷最有名的孵化器之一 NestGSV 聊天,其中聊到一个话题,即大数据如何在种子至天使轮投资中获得应用,我觉得很有意思。

硅发布曾写过《下一波下岗的将是 “IT 人士”》 。现在,我们来看看另一个正在硅谷发生的信号。以下是我整理的 David Cao 主要观点。Enjoy the insights from Silicon Valley!

全球创业数量大幅增加

首先第一点,全球创业数量正大幅增加。我们来看下大环境。举例说,五年前你要在美国开始创新,一般都得是当年什么思科、雅虎做过至少总监或副总裁以上级别,你得手上有那么几十万美金现金,还得 Hire 一个中国或印度人做你 CTO,否则开不了公司。

但现在,谷歌或其它公司的云计算已经把印度和中国人 CTO 职位消灭,实际上你会看到,现在越来越多创新公司它已经不需要 CTO。第二个变量,因为社交媒体发展起来,导致以前公司很需要的媒体 PR 角色也被大幅削弱,或者说创业公司,它通过很 Social 或很便宜成本就可以实现效果。

那第三个变量,产品的 Distribution 即发送这块。以前如果你要做移动产品,或要搞定运营商和大公司,你这个 BD 成本是非常高的,但现在你只要把产品放到 App Store,或放到谷歌、亚马逊平台上,它自然就会滚起来。

所以也就是说,现在发行(BD)、 Marketng,以及 CTO 这样的工作,它都正被大幅削弱,而小年轻们他只要有饭吃,甚至只要有几千美金,他就可以开始一个公司,并在这三个领域拼过那些很有经验的人。这些是我们说的导致全球创业数量大幅增加的第一个大趋势。

创业者素质大幅提高

第二,创业者素质大幅度提高。比如以前从思科、雅虎做总监出来创业,他其实没经过任何 Training,只有工作经验。但现在年轻人创业,你去看硅谷,光孵化器它就有 100 多个,还有上百家社区。

比如我们刚做的“硅谷企业家社区”是其中一个,但已经是硅谷最大线下社区,那为什么?为什么这些社区这两年突然爆发性增长?这其实涉及新型大数据环境下创业到底发生了什么变量。

第一个是,有大规模线上和线下社区,这些社区大幅扩张,急速促成内容共享和社交学习;第二个是孵化器和加速器大规模兴起,它们能帮创业者去 Training 和包装;第三个就是大赛趋势越演越烈,它主要存在目的是做删选机制。

也就是说,这三大细化趋势都在帮助创业者从原来一个 Dreamer 变成寻找天使轮投资时“很有经验”。而作为这些那些各种培训的结果,你会看到说:现在的创业者走出来去谈种子或天使投资时,他已经变得一个个看着都非常像美女。

他们的 Presentation 已大幅上升,而且他们还在用很低成本,在用谷歌和亚马逊平台,弄出一个你看着很像一头大象,但其实还不是大象的东西。与此同时,问题是什么呢?

问题是:和过去相比,这些人的失败率也在大幅提高。比如五年前那些思科、雅虎出来创业的总监或副总裁,如果手上有几十万美金现金,还 Hire 一个中国或印度人做 CTO,他们失败率会比较低,因为竞争少。假设那时这类人成功率即五年后企业还能存活率是 5%,那现在这些创业公司的存活率,可能已经变得只有千分之几,因为创业数量太多,而竞争非常非常激烈。

这就产生了一个问题,即整个传统 Funding 的流程快要奔溃了,它变得无法运作。因为进来的人越来越多,而且个个看着都不错,但他们实际成功量却只增加 100%,失败率却大幅提高。

这里我讲的主要是早期投资,即种子轮到天使轮这个阶段,大数据的主要问题就在这里:即种子轮一直到 A 轮,特别是种子轮和天使轮面临的问题比较大。

比方说一个小基金和 Partner,以前他一个月看几十个 Case,基本能判断哪几个 Case 是好项目,但现在因为创业者 Presentation 能力大幅上升,失败率却大幅增加,投资人该怎么办?

再好比大家都说斯坦福那个投资谷歌十万美金最后赚了一个亿的那个教授,运气好是一方面,但那时创业竞争也不激烈,其实他也写了不少支票出去,而大部分也都失败;另外当时找他要 Check 的人也不多,那如果是现在,可能会有几千人向他要十万美金,他该怎么给?

也就是说,以前整个种子轮、天使轮流程已无法应付这种大规模创业者。投资人已经变得没法判断,看不清楚,你没有足够多量数据去支持判断,而且你还看到大量创业者在不断涌来。

天使机构化大规模兴起

那造成的结果,其中一个冲击就是:这些传统硅谷天使俱乐部 Angle Group 等,运作开始变得很慢。每个项目都很好那他也能投得很快,但如果每个都是挺好又不够好,他就会不知道怎么决定。

所以我听到的是:这两年硅谷好几个 Angle Group 的投资效率在大幅下滑,他们面临的问题是,这些机构都是业余组织,处理不了这种大规模数据。举个例子,以前来的评审 Case 是一个月 20 个,现在是 80 个甚至 100 个,看着而且还都很接近,很接近时你是非常难选的。

所以这个时候,天使投资机构化的大规模扩张,是硅谷目前正呈现的另一个明显趋势。老牌天使投资人他们开始退役,这是“被迫退役”,因为不知道该怎么做决定。

以前很少有机构做天使,投资机构都从真正的 A 轮开始。但实际上按现在硅谷情况看,不仅仅是投资机构开始进入天使轮,也有新基金融资专门就是为天使融起来。然后它就导致,个人天使开始变得要退休。

我们这么讲吧,如果你是个人天使,以前全凭自己 Networking 就可以决定投资,但现在不行了,你必须加入一个平台或一个聚合机构,才能得到比较有优势的判断。比如那个斯坦福教授,大数据情况下他该怎么办?

两种可能:一不投了,其实就是“退休”;二变得很专业化,他开始加入一个投资机构,现在硅谷很多天使投资人他就加入各式各样的网络或者新兴投资机构,要么做 LP,要么做 GP,所以说最近硅谷天使机构的 Fund 来得很多。

实际上,你把这三年来在硅谷新建立的基金,我猜应该是爆发式增长,就是这三年在硅谷成立的天使级别基金,这个 PRE-A 的基金成立是爆发性的。像 YC 等等。以前天使是业余的人玩,但现在全是机构在玩。

大数据时代怎么删选公司

那么这样三个大趋势下,我们会怎么删选人。其实也是要用到大数据,这个数据牵涉到好几个方面,我把它分成这么几类数据。

第一类是 Social Networking。这个就是要去查,大家做天使投资其实还是很关心这个人怎么样的,那这个时候就是要去 Track 他。实际上我们要查这个创始人都是要查他 LinkedIn 等各种 Networking。

你查是为省时间,因为如果每个人都见,你会被累死。举个例子,以前你就认识我一个 David,你不用查来查去,但现在情况是说你认识一百个 David,你怎么办?所以信息收集能力对现在的投资人非常重要,这也是为什么说天使必须机构化的原因。

现在你的能力已经远远不够,你必须有全职人员,有一帮人在为你做这些事。然后,现在市场上它还派生出很多第三方数据机构,专门就是为提供这些数据,比如有家创业公司叫 Indicator,它做的主要事情就是对创业公司所有痕迹进行跟踪。

另外讲到创业者,我们还会去查说是你是否真实。首先,你必须确定在 LinkedIn、Faceebook、Twitter 上情况一致。因为也有一些人他会作假,比如他有两份工作,然后呢? Co-founder 是兼职。但他不会写全职,就是大家都很 Smart 你知道吗?他没有Treated 你,他只是隐藏了信息就是 Mislead 你。类似这样的。

所以你要通过各式数据系统去摘取数据。而如果你是业余天使人,你根本找不到那些数据,因为那些都是很专业机构在专门帮你采集,像用户访问量、活跃用户等诸如此类。

甚至还有专门公司 Track 你们团队的 List 变化,它就完全用工具抓,只要你一变化它就知道,而且这些全都是全自动化抓取和自动化分析的结果。

那还有一个是行业方面大数据,这叫趋势。你怎么判断这个趋势?回到那个斯坦福教授,以前为什么他敢投谷歌?因为他觉得这个东西还不存在,但其实真实情况可能是,它是存在的,只是那些没做成,而斯坦福教授不知道。

也就是说,如果谷歌前面只有五个,那么他投到第六个也就是谷歌时很 Lucky,但如果是像现在这种情况的 100 个呢?他的成功率会远远小于 10%,而这时每个创业者都会和你说 I am different,你就会变得很难判断这个行业趋势。

种子或天使轮核心问题

其实我觉得种子轮到天使轮,它面临的最大瓶颈是:所有这些种子轮或天使轮它投资企业时,都是静悄悄发生的,但你必须用各式各样大数据方式去把他们找出来,以确保自己不错过投资。

这些工具你在做 B 轮和 C 轮时,会有一帮人专门干这个活,因为你投的是几千万美金,有足够成本雇佣人专门花一个礼拜就做这些事,但问题在于:你是天使轮,你没那么多成本去 Hire 一个人或怎么样,所以最后你必须是个工具化和平台化方式,来确保你知道别人已经投了,这是关键。

天使轮的问题就是:A 轮属阵地战,敌我双方都公开,但天使轮尤其是种子轮,你不是所有都知道。

而且这些东西通常会在什么情况下暴露?它会是在一些社区、非正规或非主流媒体里等,所以你必须有一些更大数据挖掘和处理能力。你不能说我看一个 Case 我看得很高兴,结果别人早就投得不知道哪里去了。

最关键仍是人

那什么样的人能成功这个东西有没有变化?我觉得大方向上是有的。

我们发现,早期在五年前的成功创业者,他从大公司出来的多一些,就是高管创业比较多,因为你得有权有势有资源人脉;但现在,因为互联网技术导致这些需求量不高,这时比较聪明和勤奋的人会更有优势。

就是这个人的 Personality 比他以前经历更重要,这个人本身,他是不是会领导人,是不是对在做的这个东西非常有 Passion。这么讲,就是这个人的个人特点比他背景更重要,然后他个人的 Passion 比他经验更重要。

因为五年前如果你想创业,你有最强的 Passion,你也仍然克服不了中国/印度人给你做 CTO 及 Marketing 等这个或那个问题,但现在你有 Passion,同时那些条件被大幅度削弱,“谁可能成功”这个问题开始变得不一样。

二 : 天使投资圈5大派系:百度系都是技术咖,阿里系爱投自己人

导语:以前,一个广告牌砸下来,砸死十个人,有三个是经理。现在砸下来,十个人中,有三个是天使投资人。近几年天使投资行业正在密集爆发,天使投资机构的投资金额甚至可以媲美10年前VC投资额的量级。除了资金数量的激增,上市公司高管、演艺圈的明星等各种社会角色都纷纷加盟天使,天使投资人的角色也走向多元。

不论天使投资行业如何发生巨变,其高风险,低成功率的本质特点仍旧存在,但如果瞄准方向、果断出击,带来的也可能是高收益。徐小平投资聚美优品,获得平均800倍的回报;滴滴打车天使王刚,投资70万回报35亿……但“神话”毕竟是少数,多数天使每日都在对一个又一个“走钢丝”般的风险进行判断,稍有不慎,换来的便是资金打水漂的结果。

正因其极高的风险性,使得诸如税收优惠等外部的协助、成帮结派等抱团合投的温暖在这个圈子中额外的重要,各种天使组织中,总是出现他们共同的身影。

一个人的过去,会给他的现在及将来留下什么样的烙印?在同一家企业工作过的一群人,离开之后,再度投入到相同的领域工作,这样类似的一段职业迁移,会给这群人带来怎样的联系?

新芽NewSeed带来《天使风云》系列第四篇稿件,寻觅从同一家名企“毕业”的一群天使投资人之间,会存在着的相似点及连接点。

百度走出的天使:清一色的技术咖

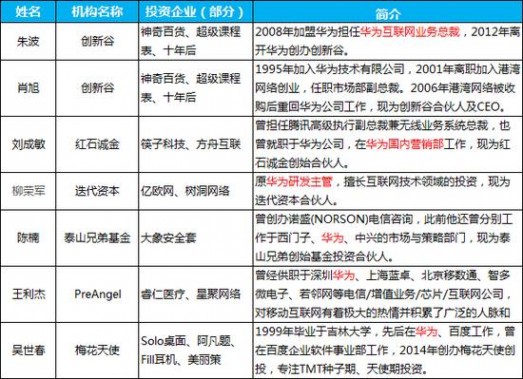

表格中的红色字体,描述的是这些天使投资人们曾经在百度从事过的一段工作历程,可以看出,表中的7位天使,都或多或少与“技术”打过交道。

写代码、研究产品、做CTO,这一类给人以“冷淡”、“寡言”印象的职业类型,却同时出现在7位从百度“出走”的天使投资人身上,与其反差极大的是,他们转型后所从事的天使工作,却少不了频繁与人接触、沟通。

王啸,每次出现的形象几乎都是“黝黑皮肤+眼镜框”,吐字句子简短、语速不断加快,仿佛多说一句废话都是浪费生命;吴世春在公开场发言的时候,观点犀利的同时,言语间停顿次数也较频繁,嘴巴语速仿佛并不能与脑中的信息更替速度同步。两位看上去典型的技术男,却也投出一家又一家明星案例。

新芽NewsSeed曾采访王啸时,他透露的一段信息或许能解析他们投资成功的原因,“我在百度,从技术端、产品端、市场端到销售端的整个链条中,看过很多事情,这些经历对于我做天使投资有很大帮助”,“很多规律、很多事情以前都经历过,这对我的业务判断作用非常大。”

清流资本董事总经理王梦秋,在百度工作的11年期间,曾主导负责多个部门的工作,了解百度的每个部门,对行业深度的理解以及实操的经验也都与那段经历息息相关。

“程序猿”、“攻城狮”,并非只会对着电脑敲键盘,逻辑思维强势的他们,也能够亮相前台,尝试站在“刻板印象”的对立面,展现技术咖摇身一变的魅力。

阿里走出的天使:擅长战略部署,喜欢投阿里创业者

不知是不是多数都有高管、负责一片区域管理的经历,从阿里巴巴出来的天使投资人,相比较于从百度走出来的天使而言,更擅长站在创业者身后做战略部署,指点江山,他们中的大部分都是低调的人。亦或与他们出走后加入或成立的天使机构,多在以阿里为中心映射出的杭州城有关,远离创业与投资集中场所“北京”,或许能为他们提供更多默默做事的清静氛围。

表格中,从阿里巴巴出来的天使投资人,除了做过诸如“十八罗汉”级别的高管、区域负责人之外,还有诸如赵仕勤、屈田这般曾在阿里从事投资相关的负责人,总体来看,阿里“毕业”的天使,曾在阿里巴巴所从事的职业,相比较于百度的“技术咖”们而言,更具备与外界市场的紧密相关性。

或许阿里巴巴提供的与市场紧密连接的岗位,在某种程度上成为练就阿里“毕业”天使们的武器。这一点从王刚投资滴滴的历程中,更能看出一二,王刚站在滴滴程维身后,不论是对抗起初占据上海据点的大黄蜂,还是在之后与快的合并之中,都能体现出王刚对市场动向把握的敏捷。

从阿里中出来的投资人,也喜好投资从阿里走出来的创业者。比如王刚投资的滴滴打车,其创始人是曾经的阿里员工程维;吴泳铭投资的宋小菜,其创始人余玲兵,也曾就职于阿里巴巴;李治国投资的蘑菇街创始人陈琪,曾为淘宝网商城事业部、商户平台事业部产品经理……

阿里人喜欢阿里人,阿里出来的天使,也喜欢阿里出来的创业者。

腾讯走出的天使:南极圈的“蝴蝶效应”,不可小觑的江湖势力

提及腾讯离职员工,不得不提及两个组织:“南极圈”和“单企鹅俱乐部”。离职的腾讯员工们组成了名为“南极圈”的团体,在离职之后仍旧共享着各自的资源。

腾讯离职员工侯峰成立“单飞企鹅俱乐部”,他曾经在接受媒体采访时表示,腾讯离职员工数量到2018年能够达到2万,当离职人数与腾讯在职人数达到均等时,“这会是一个标志性事件”。

“离职”是腾讯“毕业”做天使的群体最大共性,根据表格可以看出,从腾讯走出来的天使投资人,曾在老东家分布在各个岗位上,并没有共同的职位类型,这与腾讯庞大又繁多的业务线有关。

有“腾讯五虎”之称的曾李青,是这批腾讯系天使群体的人之中,职位最高的离职员工。其他的天使投资人,有的曾驻守腾讯网络媒体事业群,有的从事技术岗位,有的曾从事研究岗位,还有的是连续创业者、因创业项目被腾讯收购而加入的。曾李青创造了属于自己的平台“德迅投资”,吴宵光、戴志康成为业界知名的天使投资人,蒋宇捷的品牌代名词是“信天创投”……名片上,取代“腾讯”给自己带来的光环,转而一手创立的品牌或者自己的姓名成为充当名片的闪光点,是腾讯离职员工最大的成就。

华为走出的天使:“狼性”的群体烙印

华为系的创业者一度被称为是华为的“编外”军团,他们延续华为的“集团作战、不屈不挠、奋不顾身、争取市场先机”的“土狼”精神。

朱波在刚创办创新谷时,曾有媒体称,他力挺大学生创业,偏爱抓住“屌丝”用户的产品,而在投资风格上信奉华为的“狼性文化”,只靠所投项目的回报收益,让自己处于“饿狼”状态。无独有偶,有“最穷天使”之称的王利杰,也偏好做小基金,每次投资数十万元,力求在创业公司最早期便入股。

既有百度,也有华为工作背景的吴世春,也因其投资出手“快”的特征而一度被称为“快狼”。

这种“狼性”是华为带给其离职创业员工的群体烙印。

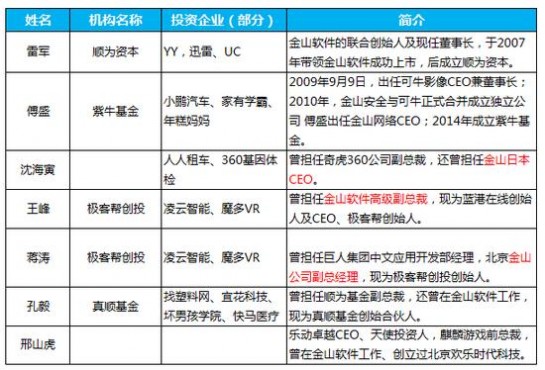

金山走出的天使:雷军为首,功成名就

“金山系”创业者,是创投江湖中著名的、盛产优质创业者的“黄埔军校”,堪称中国版的PayPal“黑帮”。从金山出来的天使投资人,也不乏赫赫有名者。

雷军从“金山系”中走出来后,一手打造出自己的“雷军系”、“雷军帝国”,金山、猎豹、欢聚时代、迅雷,都是“雷军系”旗下的上市公司,此外,“雷军系”中还有一家估值数百亿美元的“独角兽”——小米。

傅盛联手前央视主持人张泉灵,成立紫牛基金,对于天使投资的布局跃跃欲试;蒋涛与王峰成立的极客帮创投、孔毅与李祝捷发起的真顺基金,都在各自的天使投资成绩中有所收获。

结语:

BAT、华为、金山也曾从小公司慢慢做起,逐步发展为大企业,林子大了,鸟儿翅膀硬了,希望找寻属于自己的发展天空,形成“XX系”离职员工并不奇怪。但从同一家公司出走创业或投资、成功率又出奇地高,时间长了便会形成自有的圈子,就如百度、阿里、腾讯、华为以及金山,从中离职的员工被称为“百度系”、“阿里系”、“腾讯系”……某种程度上,离职员工的大批成功,也是其老东家强大的力证。

这些离职天使也算“光宗耀祖”了。

三 : 天使投资人王利杰:事在人为,“人和”最贵!!!

无数的投资人都认可这句看起来很Bullshit的话,但在项目投资的执行过程中却往往把注意力关注在了事情而非创业者这个人身上。而任何一个最后成功的项目,都势必会经过所谓的九死一生的考验,中间每一个谷底,对创业者是个考验,对投资人也是个考验;中间每一次波峰,对创业者还是个考验,考验创业者如何理解这个波峰,会不会冲昏了头脑,会不会节节高升;对投资人更是个考验,考验投资人是否能继续支持团队,而不是借着波峰套现走人!

当然,天使投资,失败的比例远远大于成功的,绝大部分项目会血本无归,所以在那些小波峰来临的时候,有套现的想法在正常不过了,一方面需要给自己的基金一个回报;或者给自己一个阶段性的业绩来巩固一下继续做天使投资的信心;还有就是由于真的熬了太久,基金管理周期截止了,需要回笼资金还给股东(LP)了。。。

不过,大家算一笔账,如果只有5%的天使投资最终会获得较大的成功,还有10%的项目会获得一般性成功,那么也就意味着整个基金的回报要靠这15%的项目来支撑,其他85%都会付之东流。那么,这15%的项目,理论上,支撑到最后的股东可以赚到最多的回报,中途退出的虽然表面上也转到了5倍,10倍,但是可能错过的是100倍或者1000倍。。。比如IDG做了腾讯的A轮,但是却在B轮卖给了南非的MIH,后者至今都还是腾讯最大的股东。

所以,我的经验是,那些能把公司一次一次从谷底带出来的创业者都是经得住考验的优秀人才,大部分情况下,我认为应该把更多的资源和耐心分配给这种“打不死的小强”!天将降大任也,必先苦其心志劳其筋骨。。。经历过生死考验而愈战愈勇的创业者,应该是属于那15%的,如果投资人愿意继续给予最大的支持,再结合天时地利,可能就属于那5%了。

投资人就是投资人,精力分散在各处;创业者才是真正100%投入要把事业做大的人,我们一旦选择了信任,就要信到底,不要因为“天时”和“地利”的改变而对“人和”产生怀疑。我认为,只要“人和”,“天时地利”总会有。因为“天时地利”是轮回,只要坚守一定会有,而“人和”则实属难求!

那么如何判断“人和”的问题呢?要知道很多职业投资人不仅仅投资身边的熟人,也会大量投资“陌生人”,尤其是互联网发达,投资项目泛滥的今天,很多项目通过网站,微博,邮件的方式联系到了投资人,那么如何判断这些陌生人的“创业家素质”呢?这对天使投资人是个非常大的挑战。

大部分投资人对待“陌生人”的项目,都是这么工作的:

1)根据推荐人的分量决定是否面谈,也就是说如果重量级朋友推荐来的项目,至少是要见面聊聊的,因为资料毕竟不能说明全部,尤其是“人和”的部分;

2)如果没有推荐人,那么投资人会从“项目摘要”和“团队简介”部分来寻找决策依据,如果项目摘要直接打动了投资人,那么获得面谈的可能性就很大,如果项目摘要看起来一般,但是团队简介看起来有来头,那么也会有机会面谈;

3)面谈的时候,才是真正有投资决策的时候,这个时候投资人就是希望感受创业者带来的那种“气场”,一种让投资人相信该创业者能成事的“能量场”,我很难量化这种气场,并不是说名校毕业或者名企辞职就一定有气场;很多草根一样有强大的气场;

把钱投出去只是万里长征第一步,后面对创业者和投资人才是双重考验,因为没有一个项目是按照第一天设想的模式理想发展的,世界在变,环境在变,社会在变,政策在变,团队在变,一切都在变。所以在感受创业团队气场的同时,我最想知道的是团队的应变能力,发现并解决问题的能力。这种能力在投资前会有一个初步判断,在投资后漫长的合作过程中,更加会表现的淋漓尽致。对于那些真正打不垮的创业者,我由衷滴佩服,也会倾尽一切去给与支持,也会一路相伴到最后,因为我知道,这才是能给我带来最大回报的那个人。

在投资的路上,我时刻提醒自己:事在人为,“人和”最贵!!!

本文标题:天使投资人-下一波下岗的将是天使投资人61阅读| 精彩专题| 最新文章| 热门文章| 苏ICP备13036349号-1