一 : 京东将于7月29日成为纳斯达克100指数成分股

新浪科技讯 北京时间7月24日上午消息,纳斯达克今天宣布,京东商城(Nasdaq:JD)将在2015年7月29日星期三美国股市开盘前成为纳斯达克-100指数和纳斯达克-100平均加权指数成分股。

京东将取代Catamaran Corporation,后者将被剔出这两个指数,2015年7月24日星期五生效。

纳斯达克100指数(NASDAQ 100 Index)是美国纳斯达克100只最大型本地及国际非金融类上市公司组成的股市指数,以市值作基础,并以一些规则平衡较大市值股份造成的影响。(书聿)

二 : 纳斯达克指数

纳斯达克指数

纳斯达克指数 美股三大指数遭重挫

美股三大指数遭重挫三 : 纳斯达克指数近十年走势分析

纳斯达克始建于1971年,是一个完全采用电子交易、为新兴产业提供竞争舞台、自我监管、面向全球的股票市场。纳斯达克是全美也是世界最大的股票电子交易市场,它不但是成长速度最快的市场,而且每天在美国市场上换手的股票中有超过半数的交易在纳斯达克上进行的,将近有5400家公司的证券在这个市场上挂牌。同时纳斯达克市场目前还是全球最大的做市商股票市场。

从上图我们可以看到,纳斯达克指数近十年来经历的波幅是非常大的,到今天来说虽然是在小幅上涨,不过中间的起伏跌宕真是让人回味无穷。在这十年里有两次比较大的跌幅,一次是2000年,另一次是2008年,由于08年主要是金融危机影响,全球股指都在下跌。因此我们就着重来分析一下2000年的下跌情况。

关于2000年纳斯达克的崩盘的原因,总结起来主要有两种。一种是网络泡沫效应,另一种是交易机制所引发的连带效应。我们先说一下网络泡沫的效应的影响。

一、网络泡沫效应

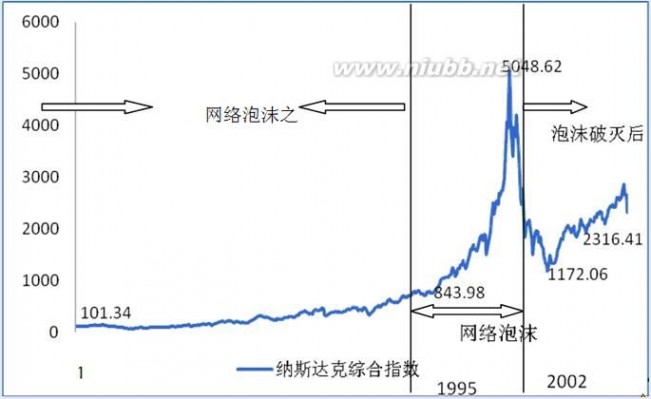

2000年的巨幅跳水的原因在今天看来可以说是网络泡沫破沫的表现。纳斯达克指数在1971年2月8日纳斯达克股市建立时为100点,十年之后突破200点。1987年10月股灾时,纳斯达克指数出现了一些回调,该年年终指数为330点。1987年股市崩盘后不久纳斯达克市场便重拾升势,尤其是进入90年代后,随着越来越多的高科技股票在纳斯达克交易市场上市,电脑技术的广泛应用驱动着股市的上涨。这种上升的趋势在九十年代后期不断加强,1995年7月,指数突破1000点,2000年3月指数创下了5048.62点的最高记录。随后纳斯达克指数便一泻千里,从5048.20的高点一路跌到2002年9月份的1172.06点,一共跌去市值的77%,这便是纳斯达克股灾。在些期间,无数的公司倒闭破产,无数的投资者血本无归。时至今日,8年过去,纳斯达克股市的元气还没有恢复,指数徘徊在2000多点,仅为当年最高点一半(见下图所示)。

如上图所示,从1971至1995年,在纳斯达克在创立以来二十多年间纳斯达克指数涨了约8倍,而从1995至2000年股票指数仅用5年时间就翻了6倍,这种疯狂的上涨被随后(2000年-2002年)的急速下跌纠正,股指回到它原来的上升趋势上来。如果我们抛开股指趋势图中1995-2002年间的尖峰,我们会发现,从长期来看股市的上涨是有一定趋势和规律的,任何时候股价脱离基本面的超速上涨都只是一种非理性繁荣,是不可持久的,是泡沫迟早会破灭。

一般认为网络泡沫起始于1995年,以1995年8月9日网景公司(NetscapeCommunications Inc.)的IPO为标志。网景公司发明了浏览器软件,它的发明使得网络上的内容得以以图像的形式出现在电脑屏幕上,方便了网络的使用。网景的股票开盘价是28美元,开盘仅一分钟,股价一下冲到了70美元,当天的最高价达75美元,收盘价为56美元。网景公司的建立者JimClark持有公司20%的股价,上市首日身家达到5亿美元。网景成功的IPO揭示了一种通过拥有技术特别是与英特网相关的技术来致富的方法。通过建立一家公司,即便这家公司目前还没有一点利润,出售它的股价也能给你带来可观的收益。这一切,吸引了华尔街和硅谷的眼球。正是网景的IPO与1996年美国通信法案引爆了.com的繁荣,引发了一场疯狂的、不可思议的投资狂潮。

在网景公司之后,一大批的网络公司涌现出来,其中不乏知名的公司,如Yahoo、Amazon .com、Webvan、eBay、Google等。网景的IPO纪录被不断打破,像Akamai Technologies、 Red Hat Software和VA Linux等公司,它们的股票在上市第一天涨了5倍或者6倍。

网络公司致富效应使风险投资家和普通投资者都急于把钱投到这个新兴的技术和互联网公司中去,哪怕这些公司一点盈利都没有,在他们看来,拥有一个网址就像拥有一颗摇钱树一样。在90年代末期到2000年初期,在风险投资的推动下,基于互联网的公司和网站像雨后春笋一样冒了出来。这些公司和网站都在讲述一个个新的概念和商业模式,这些商业计划十分宏大而且吸引投资者眼球,公司和网站的创立者都设想自己是下一个比尔盖茨,投资者都害怕错过像微软、网景这样的公司。至于这些商业计划是不是可行,很少有投资者去思考这个问题,风险投资者也不关心具体的商业运营,他关心的只是怎样把企业运作上市并很快地得到回报。

事实上,多数公司和网站的经营模式是单一的,他们从风险投资者那里拿到了巨额的启动资金后,花大量的资金投入到广告和营销中去,以期建立自己的品牌和积累客户,然后他们想依靠网络效应,通过对服务的收费来回收成本。这些经营模式是没有坚实的基础的,经不起推敲,但是狂热之中的风险投资者和投资者仍然持续不断地把大量的资金投入到新发起的企业中,投入到上市的高科技公司中去。高科技公司的股票持续不断地上涨,从1995年至2000年3月,纳斯达克指数翻了6倍,泡沫现象非常严重。

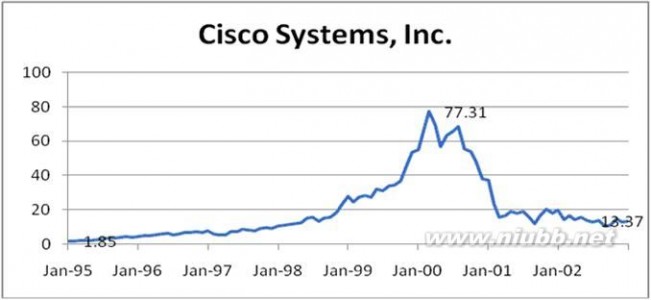

我们可以用思科公司为例来说明当时非理性程度。思科公司于1995年1月发行上市,发行价格为1.85美元,思科的股票仅用了5年多的时间便从1.85美元涨到了77.31美元,涨了42倍,市盈率高达三位数,总市值接近6000亿美元(见下图)。根据当时对投资者的调查,人们对未来股票回报率的期望值从每年15%到25%不等,甚至有的更高,因为从1982年以来,股票市场已经造就了每年超过18%的回报。对于一些互联网的支柱企业,如思科、微软等,投资者觉得每年15%的回报率就是一种侮辱。即便我们假定思科公司在接下来的25年中每年保持15%的增长速度,而美国经济保持6%的增长速度,结果会如何呢?思科的规模会超过整个美国经济的规模!泡沫是显而易见的,股票价格与公司的增长预期之间没有丝毫联系。所以,当泡沫破灭时,即便是像思科这样的蓝筹股,也损失了90%以上的市值。如今泡沫破灭了8年,思科的股票价格都没有巅峰时候股价的五分之一,所以,如果当时投资者不够理性,追高买了思科的股票,那么他在十年甚至几十年之间都可能解不了套。

图:思科公司股票走势

是泡沫就会破灭,网络泡沫也难逃此厄运。当1637年,荷兰举国上下狂炒本无特别用处的郁金香,巅峰时,一个球茎的价格竟然相当于一间房的价钱,不少人因此暴富。但是郁金香毕竟只是种在泥土里的一种植物,随着供求关系的改变,郁金香价格直线下坠,无数人因投资郁金香而破产跳楼。1720年,英国南海公司利用证券市场哄抬股价,进行金融诈骗,导致股市暴涨之后暴跌,千百万人因此血本无归。上述两种情景都如同气泡的吹胀和破灭,前者称“郁金香泡沫”,后者称“南海泡沫”。似乎是从那以后,每隔一段时间,便会出现“投资亮点——狂热投机——恐慌抛售——市场崩溃”的投资悲剧。顺便说一句,2007年中国的上证指数也出现了一次类似的泡沫情况。关于非理性的投资,真是值得我们去深思啊!

二、交易机制所引发的连带效应

那么引起纳斯达克泡沫破灭的另一个诱因又是什么呢?具有讽刺意味的是,虽然网络股在纳斯达克科技股中占了绝大多数,但是引发崩盘的直接诱因却是生物科技股。3月13日,克林顿总统和布莱尔首相突然联合宣布,为了提高人类干细胞胚胎研究的效率,生物技术公司有义务公布它们在这一领域取得的研究成果,并允许公立研究机构自由使用这些成果。这一宣告无异于一声惊雷,将许多致力于研究人类干细胞的生物技术公司炸成粉碎。

虽然研究人类胚胎干细胞的生物技术公司即使在生物产业中都只是少数,可这一消息仍然引起了整个生物板块的大跌。接着,网络股也大跌了,没有人知道原因是什么,或许仅仅是出自跟风。生物科技和网络科技虽然都被称为科技,实际上相关性极小,没有理由要一起上涨或下跌。但是,这就是2000年3月13日至15日发生的事情——一小撮生物科技股的暴跌引发了整个纳斯达克的崩盘。纳斯达克综合指数连续三天暴跌100点以上。

有人如此解释纳斯达克崩盘的秘密:当时大部分纳斯达克投资者都采用了很高的杠杆,通俗地说,就是向证券公司借入了大量资金购买股票。在这种情况下,只要出现微小的下跌,证券公司就会逼迫其割肉,换回足够的现金。在第一天的暴跌之后,许多投资者发现自己已经到了被强行平仓的边缘,不得不硬着头皮割肉。这一举动引发了更严重的暴跌。糟糕的是,许多证券公司还在做违法的超额透支勾当,即借给投资者太多现金,收取太高的利息,使得投资者处于非常脆弱、风险承载能力极弱的境地。于是,纳斯达克崩盘了。

在2000年以后纳斯达克股市恢复了理性的状态,开始了与世界同步的缓慢增长中,这时纳斯达克指数才开始比较客观的反映美国经济的发展状况,同时才开始与道琼斯指数走势趋于一致了(见下图,从2002年开始两个指数趋势开始同向发展)。

关于在2008年的一波下跌行情,比较好解释。因为这一年出现了全球性的金融危机,不只是纳斯达克指数,全球的股市都出现了下跌的情况,这也是跟国际经济的发展密切联系的。随着金融危机逐步的缓解,纳斯达克指数又开始了逐步向上发展的趋势。

因此总的来说,目前的全球经济在新兴发展国家迅猛发展的带动下,整体是向好的方向发展。不过我们也要避免在过去发展的过程中曾经犯过的一些错误,这就要求我们及时总结过去的经验,以便在未来的发展中提供更多的指引。

李洋

2010-11-11

四 : 科技行业变迁 纳斯达克指数15年后再创新高

导语:国外网站今天刊文称,纳斯达克指数周四突破了2000年时的历史最高点。一些业内人士担心“.com泡沫”重现,但目前的科技行业和科技公司与15年前相比已经天差地别。

以下为文章全文:

红杉资本曾于15年前投资一家在线百货配送服务,但并未成功。而目前,红杉资本又投资了这一领域的另一家公司。那么,市场发生了什么样的改变?答案是:几乎所有一切。

2000年3月,市场上的创业公司并没有稳定的商业模式,几乎没有获得任何收入。相对于赚钱,这些公司更多地只是吸引了人们的眼球。目前市值最高的公司苹果距离推出iPod还有18个月时间,而距离iPhone的推出还有7年。大部分人使用56k调制解调器上网,数据下载速度比iPhone 6要慢2600倍。

当年与现在的巨大差异可以解释,纳斯达克综合指数为何能创下新高。这一指数自2000年3月以来首次突破了5048点。当年的泡沫破灭曾导致7万亿美元的股票市值蒸发,数百家创业公司倒闭。

“今天的科技影响了地球上的每个人。”红杉资本合伙人、Facebook等公司的早期投资人吉姆·格茨(Jim Goetz)表示。因此,尽管红杉资本多年前在投资Webvan Group的交易中损失了近5000万美元,但该公司目前仍有信心投资Instacart。Instacart是一款快速增长、基于应用的日用百货配送服 务,目前已覆盖美国15座城市。

对比Webvan带来的灾难和Instacart的潜力,格茨表示:“两者有着巨大的不同。你可以想象15年前不具备可行性的各类服务。”

数字设备的发展

目前,许多所谓的“.com”公司都已进入普通人的生活中。亚马逊在2000年时仍是一家图书销售网站。而目前,亚马逊已成为全球领先的电商服务,同时也是最大的云计算服务提供商。

当前许多热门公司在2000年时甚至还不存在,或是没有上市。2002年,在纳斯达克指数大幅下跌的过程中,Facebook联合创始人及CEO马克·扎克伯格(Mark Zuckerberg)还是哈佛大学大一的学生。而谷歌直到2004年才完成上市。

许多纳斯达克上市公司,例如移动芯片厂商高通,开发的元件成为了当代科技的基础。由于提供了互联网接入服务,康卡斯特和其他付费电视公司目前也被视为互联网公司。

硅谷历史学家、斯坦福大学和加州大学伯克利分校讲师史蒂夫·布莱克(Steve Blake)表示:“我们已经将以往需要面对面进行的所有社会活动转移至了数字设备上。”

互联的用户

2000年时,投资者意识到,许多声称利用互联网变革社会的公司实际上只是一些点子,而无法获得足够多的收入,更遑论盈利。在这样的情况下,股市开始大跌。

布莱克表示,目前的问题在于,类似Uber的创业公司已获得了数百亿美元的估值。而如果这些公司上市,实际上不可能有这样的估值。他指出:“问题并不在于他们的产品是否有价值,而是在于是否值这么多钱。”

不过相对于15年前,大部分科技公司都有着更强劲的基本面。纳斯达克成分股的平均市盈率为30倍,远低于2000年3月时的180倍。

这些公司的用户也有着极高的互联程度。根据皮尤研究中心的数据,目前约70%的美国家庭拥有宽带连接,远高于2000年时的3%。全球正在使用的智能手机达到数十亿部,而中国移动的用户总数甚至超过了美国人口。

转型式发展

Creative Strategies产业分析师蒂姆·巴加林(Tim Bajarin)表示:“科技,尤其是移动技术,已经渗透到人类生活的方方面面之中。”

电子科技的转型式发展使这一切成为了可能。90年代时,许多不错的点子都受到了元件性能的制约。当时,英特尔尚未推出奔腾M处理器。直到2003年,随着 这款处理器的面市,人们才能用上真正便携,并配备WiFi联网功能的笔记本。全球第一张3G网络于2001年投入使用,而随后手机才逐渐发展成互联网设 备。目前,LG G Flex 2手机配备了高通八核处理器,其中每个处理器核心的性能都要强于1999年笔记本的处理器。

“科技进步已经使‘.com’时代没有可行性的商业模式成为了可能。”IHS分析师戴尔·弗德(Dale Ford)表示,“科技与现实之间的连接正越来越紧密。”

这些技术进步也解释了,为何红杉资本对Instacart感兴趣。作为红杉资本合伙人,格茨表示,即使对Instacart的投资令其他一些合伙人联想到 2000年时的灾难,但做出这一投资决定并不困难。Webvan可能过于领先所处的时代,而成立已有3年的Instacart可以借助云计算服务去处理订 单,并通过集成GPS功能的移动设备去指导配送。

他表示,目前通过应用去购买鸡蛋已经不再令人感觉神奇。“Webvan的遭遇和当前的现状之间有着巨大的差异。”(邱越)

五 : 纳斯达克互联网指数连涨10天创纪录:中概股成增长主力

凤凰科技讯 北京时间4月17日消息,据彭博社报道,纳斯达克互联网指数实现了连续10天的上涨。尽管流媒体视频服务Netflix股价单日87美元的大涨也推动了该指数的走高,但在此之前,纳斯达克互联网指数已经呈现出了良好的上升态势,这要归功于中概股的巨大贡献。

纳斯达克互联网指数周四上涨1%,连续上涨10日,创下自2012年11月以来的最长连涨纪录。过去1个月,纳斯达克互联网指数上涨了5.6%,其中只有两家美国公司位居涨幅前十大的成分股行列中——Netflix和网络托管提供商Endurance International Group Holdings。相比之下,包括去哪儿、搜狐在内的7家中概股的股价涨幅位居前十,月涨幅最高达到57%。

去年同期,纳斯达克互联网指数涨幅最高的十大成分股中有5家来自美国,包括房地产网站Zillow以和健康资讯网站运营商WebMD Health,另有4家来自中国。

“中国股市现在呈现出了互联网泡沫式的牛市,”投资公司Stansberry Research首席策略官史蒂夫·舒哥德(Steve Sjuggerud)表示,“中国股市由散户投资者驱动,美国并没有这么多的散户投资者。在我们的股市达到顶点前,我们将会看到类似场景出现。但现在,投资者持怀疑态度。”

中国这一轮的牛市推动上证综指在过去12个月上涨了99%,也连带推动了纳斯达克综合指数的上涨。在美上市中概股加入了Netflix、Twitter、Facebook等公司股票的上涨狂欢,使得纳斯达克互联网指数十分接近互联网泡沫时代创下的纪录。

过去1个月,去哪儿、500彩票网、携程等中概股股价至少上涨了45%,成为纳斯达克互联网指数上涨的中坚力量。Netflix是纳斯达克互联网指数中表现最好的美国成分股,涨幅为33%;其次是Endurance,涨幅为27%。

受到全球用户超过6200万,《纸牌屋》等原创剧吸引新用户的推动,Netflix股价在周四大涨18%。Netflix是今年标准普尔500指数中表现最好的成分股。Twitter股价今年已经上涨了45%,Facebook上涨5.5%。(编译/箫雨)

本文标题:纳斯达克指数-京东将于7月29日成为纳斯达克100指数成分股61阅读| 精彩专题| 最新文章| 热门文章| 苏ICP备13036349号-1