一 : 凤凰网大股东减持14.5万股 套现14万美元

【TechWeb报道】2月13日消息,美国投资公司Wellington Management(惠灵顿资产管理公司)近期减持了大约14万股凤凰新媒体(凤凰网)股票。

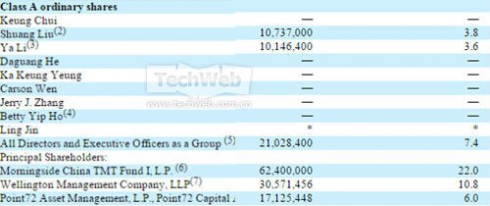

凤凰网提交给美国证券交易委员会的股东持股变动报备文件显示,截至2104年12月31日,惠灵顿资产管理持有凤凰网30,425,728股普通股,相比2014年年初时减少了145,728股。

凤凰网去年4月份提交的年度报告文件20-F显示,惠灵顿资产管理当时持有30,571,456股普通股。

以凤凰网今早收盘价每股美国存托股7.69美元计算,惠灵顿资产管理减持145,728股普通股(18216股美国存托股)套现14万美元。(小峰)

二 : 上证发[2016]5号 中国证券业协会关于落实《上市公司大股东、董监高减持

中国证券业协会关于落实《上市公司大股东、董监高减持股份的若干规定》相关事项的通知

上证发[2016]5号 2016-1-9

各上市公司:

为贯彻落实《上市公司大股东、董监高减持股份的若干规定》(以下简称“《减持规定》”),规范上市公司控股股东和持股5%以上股东(以下并称“大股东”)及董事、监事、高级经理人员(以下简称“董监高”)减持股份行为,明确具体监管要求,上海证券交易所(以下简称“本所”)现就相关事项通知如下:

一、自2016年1月9日起,上市公司大股东此后任意连续3个月内通过证券交易所集中竞价交易减持股份的总数,不得超过公司股份总数的1%。

二、上市公司大股东减持其通过二级市场买入的公司股份完毕后,继续减持其通过其他方式获得的公司股份的,应当遵守《减持规定》的要求。

大股东减持其通过二级市场买入的公司股份,不适用《减持规定》中减持预披露和减持比例限制等相关要求。

前述二级市场买入,是指通过本所集中竞价交易系统或者大宗交易系统买入公司股份。

三、上市公司大股东减持公司人民币普通股票(A股)、人民币特种股票(B股)时,减持比例中的股份总数按照A股、B股、香港交易所上市股票(H股)股份总数合并计算。

四、上市公司大股东通过协[www.61k.com)议转让方式减持股份的,单个受让方的受让比例不得低于5%,转让价格范围下限比照大宗交易的规定执行,法律法规、部门规章及本所业务规则另有规定的除外。

五、上市公司大股东通过协议转让方式减持股份,减持后持股比例低于5%的股份出让方、受让方,在减持后6个月内应当继续遵守《减持规定》第八条、第九条的规定;减持后持股比例达到或超过5%的出让方、受让方,在减持后应当遵守《减持规定》的要求。

六、本所结合上市公司大股东、董监高减持预披露计划及其实施情况以及协议转让情况,定期对其减持行为进行事后核查。发现存在违规行为的,将按照《减持规定》和本所业务规则的规定予以处理。

特此通知。

上海证券交易所

二○一六年一月九日

三 : 高管大减持释放了股市不良的信号

近期,各媒体集中报道上市公司高管集体逃离A股市场,并将此归于A股暴跌的重要因素之一。[www.61k.com]

据报道,截至6月17日,2015年以来1234家上市公司累计减持市值高达4771亿元。Wind数据同时显示,中小板和创业板的减持明显多于主板,创业板至今为止上市总数才475家,上市满3年够上市公司高管减持条件的(2012年6月1日前上市)只有320家公司至今已有263家公司高管减持。中小板则有438家上市公司高管减持。中小板、创业板减持数量占A股总例达六成。另有数据统计,今年内至6月8日,创业板高管减持市值总计就达339.38亿元,涉及227家上市公司,每家平均减持市值为2.9亿元。2.9亿元的平均市值,为深市主板公司减持量的10.9倍(深市主板总计减持量才2651万元)。而深市主板总共有1224家公司,其体量是中小板,创业板的数十倍。从这些减持的数据可以明显看到,创业板、中小板上市公司高管减持正在疯狂上演。

例如,减持大户乐视网老板贾跃亭,2014年乐视网的营业利润只有4786.65万元,而乐视网股价最高时,市盈率一度高达420多倍,能拉高减持自然成为高管梦寐以求的事,正是在这个利用股民狂热。用10送12这种数字游戏,股价虽然下来了,可市盈率仍然是高达400多倍的股价最高价的区域里,贾跃亭三天减持套现25亿元(6月1日,贾跃亭通过大宗交易抛售1751万股,均价68.50元;两天之后,6月3日再次减持1773万股,减持均价73.33元。减持后至6月19日该股即暴跌至55元)。年内乐视网高管合计减持股份5892万股,减持市值36.8亿元,涉及三人,分别为乐视网董事长贾跃亭本人、贾跃亭的姐姐、乐视网的第二大股东贾跃芳,以及乐视网COO刘弘。2015年6月8日,科泰电源和金力泰两家创业板公司高管也收到交易所的监管函,原因均涉及股东“超比例减持,并且未及时履行信息披露义务”。除此,摩恩电气、湖北金环、东诚药业、科泰电源、金力泰、国兴地产、卫宁软件、卓翼科技、松芝股份、涪陵榨菜、嘉欣丝绸、西安饮食、安诺其、阳普医疗及沈阳化工等多家上市公司都被交易所出具监管函。据不完全统计,进入2015年以来,有近40家上市,公司遭到股东或高管违规减持。

暴跌了,股民们才想起来原来高管们正在集体逃离A股市场。暴跌了,才想起来原来股市并没有神话,只有屠宰场,是不是晚了呢?其实我在这之前二个月期间写了多篇文章,提示中国股市创业板存在着巨大的制度机制上的问题,股民要注意风险,避免被割“韭菜”。

但人们在狂热的时候总是听不进这些。到蔡定创的博客去看看:《触目惊心的创业板集体做庄》、《散户应注意创业板风险》、《创业板泡沫为何必然破灭》、《创业板泡沫有多大?》、《创业板泡沫有多大?》、《关于银行股的价值与价格》、《新股民4400点入市如何避免被割“韭菜”》等等。其中,在《触目惊心的创业板集体做庄》文章中提示大家,我国的创业板当下存在着巨大的制度机制问题,不仅会对股民造成伤害,也会损害到整体经济。

这种制度机制问题是什么?就是,当下创业板股票表面上以市值打新的方式发行股票,实际上会造成80%新发行股票集中在公募基金手中掌握,而虽然是有高达2200多支公募基金产品,却是由80多家券商所控制,而由早前几年因为新股发行中所形成的利益同盟,再由这种利益同盟演化为公募基金的“抱团取暖”。从这一轮股市向好开始,也就自然而然地转化为公募基金的创业板集体做庄。从博弈论的角度上来说,公募基金在创业板的集体做庄,对散户与其他私募基金来说,都是形成绝对不败的优势。因为拉高几十倍,再跌回原点公募基金都只赚不亏,而这其中的任何价位只有人进去都是他赚的暴利。也就是说任何人只要进这些上市后即连续涨停几十个板的股票,其成本都是他们成本的几十倍。看似分散在2200多家公募基金,其实“抱团取暖”时早就形成了一个利益共进退的大庄家,集体炒作创业板。由此,前所未有的创业板神话出现了,凡是股票上市,都先来20-30几个涨停板,其中暴风科技在神话中连续涨停板37个,创世界股市从来没有过的神话奇观。

为什么公募基金敢如此做庄?因为基金经理没有任何成本,也不需要承担风险。例如暴风科技,从7元钱拉升到380元钱,天天用融资来的钱将股票打在涨停板上,几百万股封涨停板,散户手中极少的股就不会有人出货,每天只要涨停板,拉多高都能实现,也不用付出大的成本,因为成交量都是极低的,有时一天才有几百股(这都是涨停板制度的最恶劣利用)。当公募基金通过控盘涨了几十倍的股票,再打开涨停板时,任何人再参与都是风险极大的,因为再入者的成本相差十分悬殊,股票即使下跌90%,做庄者他们仍然是有赚不亏。有些人会说,如果是散户不参与,公募基金也就只有自拉自唱了,那来的利益?其实不然,这其中不可能没有利益,其实老鼠仓会大兴其道(在创业板集体做庄中,是永远无法查清的)各路老鼠仓会大发橫财,即使等到三年后上市公司高管减持时,或者面临注册制风险时,如果发生亏损,也是仅购买公募基金的基民们买音,与基金经理收入无关。因此这才会对这种极其恶劣的行为有持无恐

其实,是不是散户就真的不参与了呢?你只要看看中央电视台股评家天天的评论就知道了。除了这些股评家天天在鼓吹创业板如何会创神话外,还有来自股市中每天几百只股票的天天涨停的压力。天天几百只创业板股票涨停,不由得你不参与。人性就是如此,现实给你的教育是,当你不买这些他们控盘的股票时,其实有价值的股票就是不涨!而且甚至还跌!散户不由得不跟!由此,股市的整个估价体系就都要跟着公募基金的套路走。跟着中央电视2台的股评家们的思路走。由此,社会上的其他各路资金也就只好将所有其他的只要是小盘股,盘子小能实现控盘的股票,不论业绩都一律学着公募基金样子做庄。凡小盘与凡是创业板,都通过讲故事通通炒一个遍。

任何做庄的庄家对于其已经炒高的股票,是不怕散户不跟进的,何况有几十倍的利润空间。有反复拉高,跌停再拉高,创新高。多做几次创新高抢反弹的示范,散户自然会来跟进。如果还不来怎办?还可以来几十个跌板再抢反弹的手段在。反复几次,小散们就会终于忍不住要跟进的。在这个过程中,只有少数高手股民才可火中取栗,分到一杯羹,多数股民最终都是会亏到脱裤子的,也不排除一些人最终要跳楼。

能做到火中取栗的老股民,其原因也就是因为,只有这些老股民才会知道,这种高价格绝对不是因为股票好,而是因为庄家控盘定价。而庄家想出货就会反复拉高,制造思维定势或者某种真真假假的规律,这其中就会有机会利用钱少灵活而进行火中取栗,赚点小钱。能真正理解这其中风险大于收益的人,才会懂得控制好风险与止损的关系,这样的人才会真正成功。那种不明白其中风险何在,去相信这种股票也有真业绩的人,最终会亏到跳楼的。

也许有人说,公募基金集体做庄创业板,正好起到活跃股市,发展创业板的目的。这是刚入市股民十分幼稚的想法。当然,也有一些人因为买了创业板的股票用屁股决定脑袋的思考法,见了我提示这种股票有风险反而恨得不行的人。这是一种见小利而忘大义有人。股市的健康发展是中国股民的长远利益所在,公募基金的集体做庄创业板,最少会造成中国股市如下几方面的严重损害:

1、这是在埋葬整个中国创业板。在前面的文章中我就提到过,资本的基本规律是利益最大化。当一家上市公司上市之初,创业还没有实现时,就给出了超过50-60倍以上的市盈率资产定价时,任何一个创业上市公司高管都会在能减持时尽量减持股票而跑路。在上市创业者跑路后的上市公司,那里还有会创业者?这种公司通常都会成为僵尸公司,成为由股民养着的公司,因为有股民养着(通过不断地增发股票实现由股民养上市公司),公司虽然死不了,但却是不能为股民创造新增价值的公司,股民倒贴着养着上市公司的例子在香港创业板中比比皆是(我的博客中已有文章介绍过)。当前,整个创板板股票平均202倍市盈率(2015.05.10期间的市盈率都高于200倍,不是一些人所说的142倍)的情况下,这已经高于上市人跑路股价的4倍,所以上市公司高管都会疯狂减持这种股票而跑路。这其实是很正常人的反映,换到你也会这样做。对于当前我国创业板千倍以上市盈率的股票,上市高管身价通常都是动则几十亿、几百亿,这种身价的高管们,还会有人会去艰苦创业?知道马云是怎么创业才成就阿里巴巴的?所以,全世界各国股市的规律,凡创业板股票市盈率超过60倍,最终都会使得这种上市公司成为泡沫公司。不论是世界股市历史上,还是中国股市历史上,凡是价格被做庄恶炒的股票,这种股票最后都灰飞湮灭,这种例子比比皆是,为节约篇幅就不详举了。所以说,公募基金的集体做庄创业板,就等于是在埋葬中国创业板。

2、公募基金的集体做庄,使得原来被严打的老鼠仓又重新活跃,并以更大规模在股市盛行,而且很难被打击。

3、公募基金的集体做庄,严重破坏了股市的整个估价体系,使得只要盘子小,是次新股,不论业绩不论价值,靠造谣言、讲故事、投机做庄恶炒盛行,价值投资理念再度被粉碎。这一次股市虽然经过8年熊市多次改革,实际上整个股市继续运行在比较以更加暴涨暴跌的非常不健康状态。引起管理层一系列反制措施,例如,查融资,加大发行放水,这最终必将引起股市资金失衡。

4、任何股票恶炒都会引起股市大起大落,因为没有价值支持的股票,在庄家退出该股票后,股价会回到价值所能支持的原点。在这种大起大落中最终受损害的是小散户,只会极大地制造更大的贫富差距,损害股市所应有的信用价值创造能力(关于股市是如何进行信用价值创造的理论,请参看蔡定创的《双轮经济》),实际上是起到了负财富效应的作用,阻碍了中国经济转型的进程。

每日一刊,精准把握股市,每天发布盘面解析、热点解读、私募揭秘、选股、买卖点、炒股技巧等,请持续关注!为更好的互动交流,我们特意开通了微信公众平台,

关注方式】搜索微信号:adv0808

四 : 第二大股东减持背后 海马汽车酝酿新格局?

海马汽车大股东层面再度发生变化。[www.61k.com)

6月11日,海马汽车(000572.SH)发布公告,其持股股东海马投资集团有限公司(以下简称“海马投资集团”)计划于2015年6月15日至2015年12月14日期间,以大宗交易方式或集中竞价交易方式减持海马汽车股份,预计减持数量不超过1.04亿股,即不超过公司总股本的6.372%。

根据2014年海马汽车财务报告透露的股东持股信息,作为海马汽车第二大股东,海马投资集团在海马汽车中总持股比例即为6.372%。这也就意味着,通过此次减持,海马投资集团将套现超过10亿元,并退出海马汽车。

海马汽车为何突然被减持?在整场减持行动背后,海马汽车又将面临怎样的新格局?一系列问号正待解答。

10亿元“谜团”

营收大幅上涨,净利润扭亏为盈的“喜报”并没有留住大股东的脚步。

根据海马汽车2015年一季度财务报告,今年前三个月海马汽车实现营业收入36.09亿元,比上年同期增长35.68%;归属于上市公司股东的净利润1.29亿元,同比增长119.99%。而在2014年,海马汽车全年2.13亿元的净利润数字,同比下滑近三成。

难以预料的是,就在拿下这样振奋人心的“成绩单”之后,海马汽车第二大股东——海马投资集团对海马汽车却启动减持计划。6月11日,海马汽车正式发布公告披露海马汽车投资集团的减持计划。而按照6月16日收盘价10.96元/股计算,海马汽车公告披露的预计减持数量不超过1.04亿股,则意味着海马投资集团对海马汽车的减持股份或将套现超过10亿元。

海马投资集团为何选择在这样的时间节点套现10个亿?海马汽车公告中,对减持原因仅简单表述为“股东的资金需求”。“关于此次减持,能披露的信息都在公告中。”6月16日,海马汽车证券部相关人士对本报记者回应中,并未透露更多。

“应该说这是一个市场行为,在相应的资本市场氛围之下,产业资本减持套现也算是一种常规做法。”民族证券分析师曹鹤在接受本报记者采访时坦言,“一般这种减持行为不会发生在股价低位。”

事实也正是如此。据本报记者统计,今年3月16日-6月16日的65个交易日中,海马汽车股价累计涨幅高达58.48%,收盘价亦由3月16日的6.14元/股上涨到6月16日的10.40元/股。同样值得关注的是,在2013年至2014年两年间,海马汽车股价始终在2元/股到5元/股之间徘徊,而上一次海马汽车股价突破10元/股则要追溯到2008年5月。

显然,海马投资集团的减持时机选择在海马汽车近七年股价最高点,而超过10亿元的套现资金亦不是小数目。“1亿股份的数量不可能通过二级市场消化,主要还是会通过大宗交易或集中竞价,通过中登(中国证券登记结算公司)进行,所以减持期限设定在半年,有足够时间做大宗交易或集中竞价,以便成功出手1亿股份。”曹鹤在接受本报记者采访时表示。

新格局初现

有业内人士对本报记者分析,“通常情况下,大宗减持会预先谈好接盘方,签订相关协议,与协议转股的性质类似,转股价格可由双方协定与市场价接近但不限于准确市场价的价格。”

那么,海马投资集团1亿股份减持背后,是否会有接盘方作为新大股东进入?

“目前还没有这方面的消息。”6月16日,海马汽车公关部相关负责人对本报记者回应。不过,尽管谜底尚未揭开,但从海马投资集团减持后,海马汽车的股比关系变化上,仍有诸多可关注细节。

在此之前,海马汽车曾历经三次控股股东方变动。而此次减持的海马投资集团亦曾是海马汽车此前的控股股东。根据海马汽车2014年度报告,2003年,海马汽车控股股东变更为海马投资集团。但在三年后,通过定向增发,海马汽车控股股东变更为海南汽车。而在2013年,通过海南汽车与海马(上海)投资有限公司(以下简称“上海海马投资”)的吸收合并协议,海马汽车控股股东又正式变更为上海海马投资。

而后,海马汽车控股股东——上海海马投资持有海马汽车股份比例为28.58%,紧随其后的第二大股东海马投资集团持股比例为6.372%。而事实上,上海海马投资与海马投资集团实为同一实际控制人。

据本报记者了解,上海海马投资与海马投资集团均为原海马汽车董事长景柱的产业。而这也正是景柱于2013年7月宣布辞任海马汽车董事长一职后,仍为海马汽车实际控制人的原因。“景老板是海马的核心灵魂人物。辞任董事长后还会参与一些公司重大决策和管理方向上的事物,但不会深入到具体的业务中了。”一位海马汽车中层管理人士对本报记者坦言。

也因如此,此次海马投资集团退出海马汽车,也同时意味着景柱通过上海海马投资及海马投资集团两大公司持有的海马股份由34.952%下降到28.58%。

“可能是在酝酿引入新的战略投资方。”有业内分析人士对本报记者做出如是推测。在海马汽车大宗交易公告发出前,谁会是新的战略投资方暂未可知。但可以期待的是,新的股东构成或将为海马汽车孕育新的生机。

61阅读提醒您本文地址:

本文标题:大股东董监高减持新规-凤凰网大股东减持14.5万股 套现14万美元61阅读| 精彩专题| 最新文章| 热门文章| 苏ICP备13036349号-1